I registri contabili devono essere intestati e numerati prima dell’uso, compilati in ordine cronologico e con cancellature tali da poter vedere ciò che si è voluto modificare (quindi non con il correttore).

Nei registri I.V.A. vanno riportati i dati delle fatture emesse e ricevute, e nel registro cronologico e degli incassi e pagamenti tutti gli incassi e pagamenti sostenuti nell’esercizio dell’attività.

L’infermiere/a professionale ha diritto di dedurre dai propri compensi tutti i costi documentati e inerenti la propria attività. Riportiamo di seguito un elenco delle più comuni spese deducibili .

SPESE DEDUCIBILI |

|||

| DESCRIZIONE SPESA |

DEDUZIONE |

MODALITA’ |

|

Usoesclusivo |

Uso promiscuo |

||

BENI IMMOBILI STRUMENTALI |

|||

| Acquisto |

0% |

0% |

Quota ammortamento |

| Canoni leasing |

0% |

0% |

Canone periodico |

| Canoni locazione (affitti) |

100% |

50% |

Per cassa |

| Spese manutenzione ordinaria |

100% |

50% |

Per cassa |

| Spese manutenzione straordinaria |

100% |

50% |

Ammortamento 20% |

BENI MOBILI STRUMENTALI |

|||

| Autovetture, autoveicoli* |

20% |

20% |

Ammortamento 25% con limite di Euro 18.075.99 |

| Motocicli** |

20% |

20% |

Ammortamento 25% con limite di Euro 4.131.66 |

| Telefoni cellulari e fissi |

80% |

80% |

Ammortamento 20% o per cassa |

ALTRI BENI MOBILI STRUMENTALI |

|||

| Elaboratori elettronici, macchine per ufficio, arredi, apparecchiature tecniche, ecc. | |||

| - costo superiore a € 516.46 |

100% |

50% |

Ammortamento aliquote varie |

| - costo inferiore a € 516.46 |

100% |

50% |

Per cassa |

COSTO PER LAVORO DIPENDENTE |

|||

| Retribuzioni |

100% |

Per cassa |

|

| Contributi previdenziali e assistenzialiobbligatori |

100% |

Per cassa |

|

| Trattamento fine rapporto |

100% |

Per quote maturate |

|

COMPENSI A TERZI(LAVORATORI AUTONOMI, COLLABORATORI) |

100% |

Per cassa |

|

| ALTRI COSTI | |||

| Iscrizione Ordine |

100% |

Per cassa |

|

| Interessi passivi e spese bancarie |

100% |

Per cassa per c/c relativo alla professione |

|

| Spese di rappresentanza |

100% |

Per cassa con limite 1% dei compensi |

|

| Spese di partecipazione a congressi, convegni, corsi di aggiornamento professionale |

50% |

Per cassa |

|

| Spese per prestazioni alberghiere eristorazione |

75% |

Per cassa con limite 2% dei compensi |

|

| Spese telefoniche |

80% |

80% |

Per cassa |

*le spese di manutenzione, riparazione, custodia, immatricolazione, bollo, assicurazione e carburante sono deducibili per cassa secondo la stessa percentuale di deduzione della spesa principale a cui sono riferite.

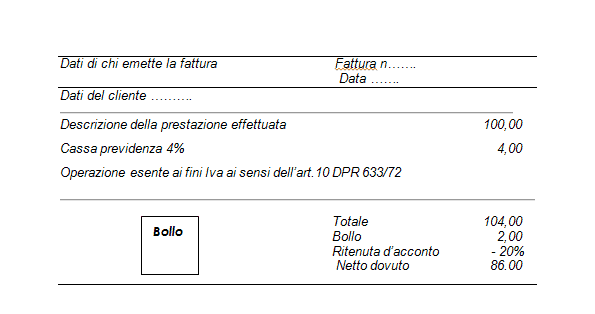

Fatturazione. L’infermiere/a deve emettere una fattura per ogni prestazione effettuata.

Ogni fattura, emessa in duplice copia, deve essere datata e numerata progressivamente, e deve contenere:

- nome e cognome o ragione sociale e residenza dei soggetti tra i quali è effettuata l’operazione (è consigliabile, ma non obbligatorio, indicare il codice fiscale e l’eventuale partita iva del/la cliente);

- partita I.V.A. e codice fiscale del/la professionista che emette la fattura;

- descrizione della prestazione sanitaria;

- compenso;

- una marca da 2,00 euro quando il compenso supera 77,47 euro. La marca va applicata quando l’operazione è esente da I.V.A. Si ricorda che sono esenti da iva le prestazioni sanitarie di cura e riabilitazione di competenza rese alla persona, e tale titolo di esenzione deve essere indicato in fattura apponendo la nota “Operazione esente ex art. 10 DPR 633\72”. Nel caso si rientri in uno dei regimi semplificati, si ricorda di indicare le annotazioni relative. Il contributo integrativo da versare ad ENPAPI è attualmente del 2% se la prestazione è effettuata nei confronti di una pubblica amministrazione, e del 4% in tutti gli altri casi;

- la ritenuta d’acconto del 20%, (da non applicare se si fattura a privati o se si usufruisca dei regimi semplificati che prevedono l’esonero della stessa ), che dovrà essere trattenuta dal/la cliente e che dovrà essere calcolata sull’importo della prestazione al netto del contributo integrativo (2 o 4 % a seconda del committente).

La fattura deve essere emessa al momento dell’incasso della stessa.

Esempio di fattura di titolare di partita Iva (esempio non valido se il/la committente è ente pubblico)

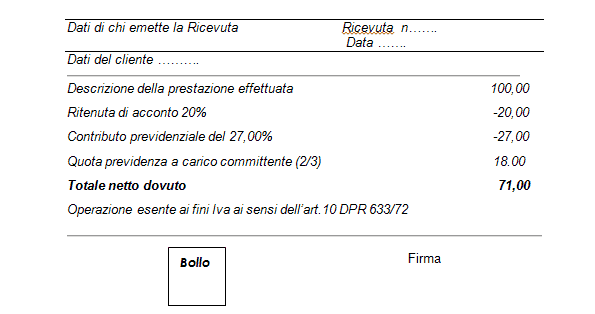

Esempio di fattura emessa nel 2016 (contributo 27%) da titolare di rapporto di collaborazione coordinata e continuativa, non assicurato presso altra forma di previdenza obbligatoria o titolare di trattamento pensionistico.

Marca da bollo su originale (attualmente 2,00 euro se l’importo del compenso lordo della presente ricevuta è superiore a 77.46 euro.

SOSPENSIONE DALL’ALBO

Il D.L. n. 138/2011 convertito nella legge n. 148/2011 pubblicato sulla G.U. del 16 settembre, introduce la sospensione dall’albo per il/la professionista che non emette fattura.

Il provvedimento di sospensione è comminato dalla Direzione dell’Agenzia delle Entrate competente per territorio in relazione al domicilio fiscale del/della contribuente, ed è immediatamente esecutivo.

Dopo aver comminato la sospensione, l’Agenzia delle Entrate comunica all’Ordine di appartenenza o al soggetto competente alla tenuta dell’Albo il nominativo dell’iscritto/a oggetto di sospensione, affinché ne sia data pubblicazione sul sito internet.

La sanzione scatta immediatamente quando viene contestata la mancata emissione di quattro o più fatture nell’arco di un quinquennio.

TRACCIABILITA’ DEI PAGAMENTI

La legge di stabilità 2016 ha innalzato a 2.999 euro la soglia entro la quale è possibile, senza particolari limitazioni, trasferire contante, emettere assegni “trasferibili” e detenere libretti al portatore. Nel caso si “sfori”, scattano elevate sanzioni.

Lo scopo della disposizione è rendere più tracciabili e trasparenti i flussi di pagamento che avvengono tra privati, tra soggetti economici e tra privati e soggetti economici, senza l’intervento di intermediari finanziari.

SPESOMETRO

L’art. 21 del D.L. n. 78/2010 (Manovra d’estate 2010) ha introdotto l’obbligo di comunicazione all’Amministrazione Finanziaria delle operazioni rilevanti ai fini Iva di importo superiore a euro 3.000, se soggette a fatturazione, o superiore a 3.600 se non soggette a fatturazione.

Il nuovo obbligo riguarda: tutti i soggetti passivi IVA (imprese, commercianti, negozianti e lavoratori/trici autonomi/e).

Il nuovo obbligo è relativo alle cessioni di beni e alle prestazioni di servizi rilevanti ai fini IVA, e va effettuata, per tutte le operazioni rilevanti ai fini IVA, relativamente alle cessioni di beni e alle prestazioni di servizi rese e ricevute documentate. L’adempimento si estende non solo alle operazioni imponibili, ma anche a quelle non imponibili ed esenti, e riguarda altresì le operazioni poste in essere nei confronti di soggetti “privati”; pertanto, sono interessate sia le operazioni per le quali sussiste l’obbligo di fatturazione, sia per quelle per cui detto obbligo non sussiste, che devono essere tracciate tramite scontrino fiscale o ricevuta fiscale.